甘李药业获30亿大单,业绩展望如何?

随着重点海外项目“PDP”的合同落地,甘李药业(603087.SH)成为首个进入巴西PDP医药项目的中国药企。

这家公司与巴西Fiocruz及BIOMM签署技术转移与供应协议,同时与BIOMM签订供应框架协议,总金额预计不低于30亿元。这将对甘李药业2025年度及后续业绩产生积极影响。

不过,后续该项目还要面临汇率波动、政策变更和技术爬坡等考验。

履约周期较长

与传统出口不同,PDP主是一种集技术转让、产线落地与国家集采三位一体的模式。甘李药业将向Fiocruz公司交付细胞株和工艺包,承担168项技术培训任务,30个月内建成生产线,并协助建立GMP体系。

2025年3月,甘李药业与巴西卫生部下属Fiocruz和本地药企Biomm签署PDP项目协议,成为首家参与南美胰岛素供应链本地化的中国药企。项目总投资1.3亿雷亚尔(约1.6亿元),10年内SUS系统承诺采购2亿支甘精胰岛素,首年交付目标为2000万支,占巴西总需求58%。

根据《技术转移与供应协议》,甘李药业将向Fiocruz转移甘精胰岛素核心技术,并向BIOMM供应API与制剂;BIOMM则授权向Fiocruz转移灌装技术,并履行供应职责。Fiocruz作为公共采购方,承诺10年内按约定量价向BIOMM采购。

合作方背景而言,Fiocruz作为公立机构,Fiocruz官网显示,其Bio-Manguinhos单元历史产出疫苗千万级,但公共预算依赖卫生部拨付,易受宏观波动。BIOMM作为本土上市企业,CVM监管文件显示,2025年2月获批PDP,5月签订承诺书要求其达产率不低于70%。

本次合同确定总金额不低于30亿元,但“潜台词”还将以实际订单为准,需按满足确认条件逐步入账。医药板块分析师何程告诉界面新闻记者,“若均摊至10年,年均3亿元,这将贡献约10%收入,毛利率则可能不及国内市场业务;但考虑到曲线“爬产”与潜在的汇率风险,这一名义业绩贡献可能呈前低后高。

从2025年2月PDP获批,到5月签署承诺书,再到9月落地合同,这项协议推进速度超乎预期。不过协议滋生超长周期可能会参杂更多地缘政治不确定性。考虑到巴西公共预算的年度波动与选举周期,这一类项目有概率受财政或效率问题影响,若本地化率未达标,订单节奏可能后移,影响收入确认。

此外合同的不利条款也值得重视,包括甘李药业需在18个月内交付160台关键设备,其中40%依赖中国制造,若因海运航线延误,建设计划可能被推迟。Fiocruz新产线若达产率低于70%,甘李药业将面临转让收入递延,若连续两年未达60%,巴方可单方面中止协议。

另一方面不确定性来自汇率波动。巴西官方货币雷亚尔过去18个月兑美元波动达17%,甘李药业已安排50%以上远期结售汇以锁定利润,但若汇率继续贬值超10%,项目利润率仍可能压缩2–3个百分点。

尽管该协议不改变公司独立性,但也涉及到敏感的技术转移涉及知识产权与质量体系培训,潜在合规成本与争议处置将加剧经营负担。职业投资人刘靖评价称,“这一协议虽提供回报预期,却以政策与执行风险为代价,兑现难度不低。公司需应对当地税费与劳务环保合规,这些隐性成本可能侵蚀毛利空间。”

集采修复后的重要增量

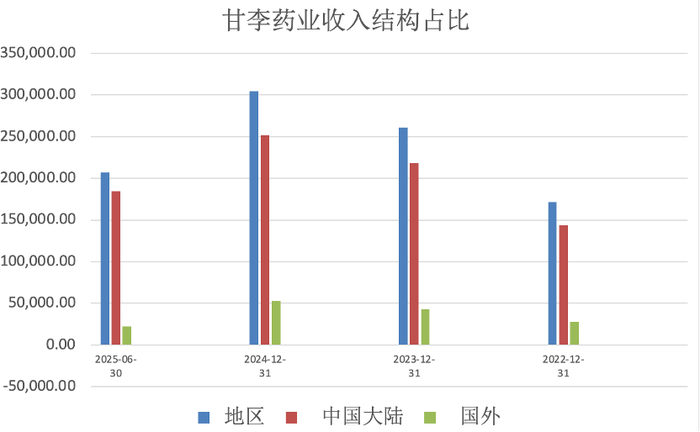

2025年上半年,甘李药业营收20.67亿元,同比增长57.18%;净利6.04亿元,同比增长101.96%;扣非净利4.88亿元,同比增长284.47%。这一业绩修复主要源于国内集采续约后量价协同走高。

2021年底,国家医保局启动首轮胰岛素带量采购,甘李药业6款产品中标,核心产品甘精胰岛素报价48.71元/支,降幅63%。虽然获得了100%基础量,但公司2022年营收同比下降52.6%至17.12亿元,净利润转为亏损4.40亿元,毛利率从84.6%骤降至63.1%。公司同时承担约3.1亿元库存补差,遭遇上市以来最严重的利润断崖。

集采阵痛倒逼甘李药业调整商业模式。2022年底公司对营销网络动刀,将原有约1200人的学术推广队伍裁撤37%,销售策略从高成本医院转向数字化学术和基层渗透。这些措施使公司2023年销售费用同比下降4.3%至5.12亿元,销售费用率由2021年的23%大幅压缩至17%。

首轮集采带来的剧痛,迫使甘李药业从过去依赖高毛利的品牌溢价模式,转向以规模效应和海外市场为支撑的双轮驱动。大幅瘦身销售队伍和推进产线智能化,既控制了费用又提高了毛利空间,为公司走出亏损泥潭奠定了运营基础。

转折点出现在2024年。与首轮断崖式降价不同,这年4月启动的第二轮(续约)集采规则生变,给了龙头企业“回血”契机。国家联采文件将采购周期从2年延长至3年半,并设置A、B、C三档价格线。甘李药业敏锐抓住政策窗口,将甘精胰岛素报价提至65.30元/支,较上一轮实际提价约34%,仍低于A档红线;公司其余5款胰岛素也全部保住A/B档席位。

值得注意的是,甘李药业研发投入进一步加码。公司上半年研发投入高达5.52亿元,占营业收入比重达到26.70%。其重磅在研产品,如国内首个进入III期的胰岛素周制剂GZR4,正处于最“烧钱”的临床阶段。这表明甘李药业正在把握集采续约后的关键窗口,加速后续产品推向市场,同时平滑业绩表现;而国内胰岛素市场进一步缩水,只是时间问题。

经过两轮集采洗礼,胰岛素市场的内外资版图快速洗牌。IQVIA数据显示,2021年外资三巨头诺和诺德、赛诺菲、礼来合计市占率高达85%,国产厂商甘李药业、通化东宝仅瓜分不到15%。但到2023年,在全国范围集中采购驱动下,甘李药业第三代胰岛素市场份额攀升至24%,一跃成为行业第四,与诺和诺德(约33%)的差距迅速收窄。

不过,传统胰岛素的护城河正面临技术和政策双重压缩:一方面,礼来的口服GLP-1和诺和诺德的周制胰岛素有望2027年前后在华上市,若医保放开报销,将进一步挤压胰岛素用量约15%的市场;另一方面,国家医保局已明确2026年后或启动新一轮集采,价格再降周期不可避免。

值得注意的是,甘李药业已分别与埃及和印尼签署初步合作意向书,若复制巴西条款,在拉美、非洲等公共卫生主导市场,即能贡献10亿级别收入。上半年甘李药业国际收入2.22亿元,同比增长75.08%,占总收入比重的10.72%,表明其国际业务还有很长的路要走。

何程表示,甘李药业只能依托自身显著的成本优势,加快“走出去”步伐来对冲未来的不确定性:“当集采红利逐渐收窄,全球市场和创新产品将是甘李药业保持增长的必然选项。”他强调道。