信德新材股东套现背后隐忧,现金流失血与存货高压成焦点关注

界面新闻记者 |

信德新材(301349.SZ)的股东们开始减持套现了。

这家公司的股东尚融宝盈(持有公司股份 584.52 万股,占总股本 5.73%,为第四大股东)及尚融聚源(持有 30.76 万股,占总股本 0.3%)计划共同减持公司不超过 2% 的股权。

实际上,信德新材的业绩并不差。上半年公司营业收入 5.10 亿元,同比增长 41.31%;归属于上市公司股东的净利润 981.37 万元,同比增幅高达 169.28%,相较于 2024 年同期的亏损 1416 万元的表现,似乎实现了 “扭亏为盈” 的跨越。

那么,重要股东为何会选择套现?

业绩表面逆袭难掩主业疲软

2025 年上半年,信德新材交出了一份看似亮眼的业绩答卷。公司在财报中甚至还解释,业绩改善的核心驱动因素是 “主产品价格企稳回升与销量增长形成共振,叠加产品结构优化、供应链效率提升及科研创新推动出货量与毛利率同步提升”。

但 “逆袭” 背后,却隐藏着主营业务盈利能力不足的真相 ——信德新材上半年扣非后净利润为亏损 378 万元,意味着剔除非经常性损益后,主业仍未摆脱亏损状态。

归母净利润的增长更像是短期因素的叠加,而非主业实质性改善。2024 年信德新材营收 8.1 亿元,同比下滑 15%;归母净利润亏损 3304 万元,同比下滑 180%,扣非净利润更是亏损 5668 万元,基数较低的情况下,2025 年上半年的利润增长存在一定‘修复性质’,但连续的扣非亏损说明核心业务盈利能力仍未真正恢复。”

界面新闻记者拆解财报发现,在业绩改善同时,信德新材的财务结构正面临多重压力。存货积压、应收账款高增与经营性现金流大幅流出,共同构成了公司的 “流动性考验”。

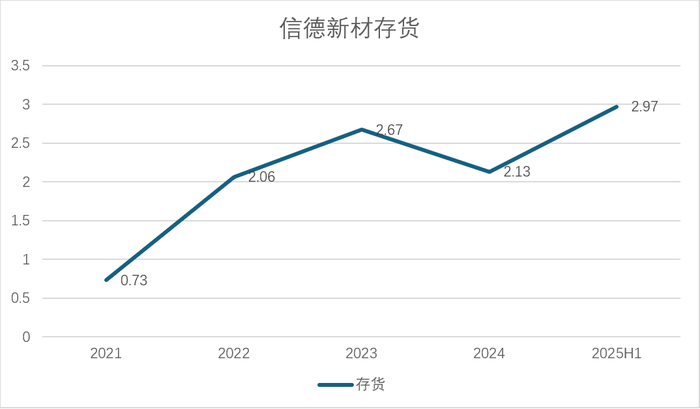

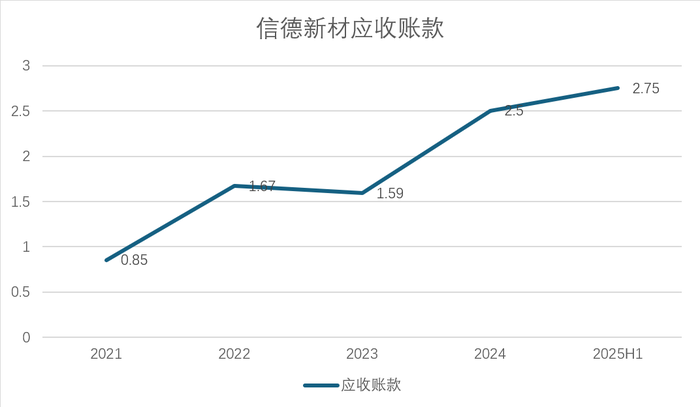

截至 2025 年6月末,信德新材存货余额高达 2.97 亿元,相较于 2024 年底的 2.1 亿元,环比增长 41%;应收账款余额达 2.75 亿元,同比增长 65%,增速远超同期营收 41.31% 的增幅,两者呈现明显的 “不匹配”。

“存货激增 41%,可能反映出信德新材对市场需求的预判过于乐观,导致产品备货超出实际销售能力,也可能是下游客户提货节奏放缓,导致产品积压。” 注册会计师赵彤对界面新闻表示。负极包覆材料属于锂电产业链上游,若后续市场需求不及预期,或产品价格进一步波动,积压的存货可能面临跌价风险,2024 年公司已计提存货减值损失 390 万元,2025 年存货规模更大,减值压力只会增不会减。

应收账款的高增则暗藏回款风险。2024 年,信德新材已计提应收账款减值损失 546 万元,而 2025 年上半年应收账款同比增长 65%,在锂电行业整体竞争加剧、下游企业资金压力传导的背景下,回款周期可能进一步拉长,坏账风险也随之上升。

“应收账款增速远超营收,可能是信德新材为抢占市场放宽了信用政策,比如延长付款期限、降低首付比例等,但这相当于‘垫资做生意’,会加剧公司的资金占用压力。” 赵彤补充道。

存货与应收账款的双重挤压,直接导致信德新材经营性现金流 “失血”。2025 年上半年,公司经营性现金流净额为 - 1.66 亿元,大幅净流出,而2022年和2023年公司经营性现金分别净流出6993万元和6701万元,“经营性现金流是企业‘造血能力’的核心指标,年年的负数意味着公司主营业务不仅没赚到现金,还在消耗原有资金。” 赵彤对界面新闻记者表示,“存货积压占用了大量资金,应收账款无法及时回收,再叠加销售费用的激增,多重因素导致现金流紧张,若后续无法改善,会影响公司的日常运营。”

毛利率持续下滑,股东开始逃离

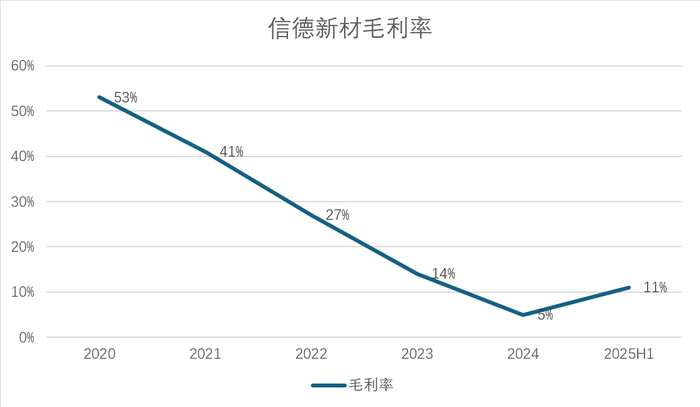

信德新材的盈利压力,还体现在毛利率的下降。数据显示,2020 年至 2025 年上半年,公司毛利率从 53% 逐年下滑至 11%,五年间降幅超 40 个百分点,核心盈利能力不断削弱。

这一趋势与行业环境密切相关。自 2023 年以来,锂电产业竞争加剧,产业链整体降本压力传导至上游,负极材料行业市场竞争日趋激烈,负极包覆材料价格出现较大幅度调整,行业总体盈利水平处于历史低位,产能利用率分化明显。

根据高工锂电(GGII)统计,2025 年 1-6 月,我国负极材料出货量 129 万吨,同比增长 37%,其中人造石墨负极材料出货量 117 万吨,占总体出货量比重达 91%,成为当前负极材料的主流。

“人造石墨负极材料的高占比,意味着市场竞争更集中于技术成熟、产能规模大的企业,中小厂商的议价能力进一步被压缩。” 新能源材料行业分析师王健向界面新闻分析称。信德新材主要从事负极包覆材料业务,该产品的盈利能力高度依赖负极材料行业的整体景气度,当负极材料价格下行、行业盈利承压时,包覆材料企业的毛利率自然会受到冲击。

信德新材虽提及 “优化产品结构、重点布局高软化点产品” 以稳定价格,但毛利率更能体现行业竞争力。2024 年公司毛利率仅 5%,2025 年上半年回升至 11%,但仍处于历史较低水平,距离 2020 年的高位差距较大,说明公司在产品竞争力上仍需突破。